Nợ xấu

Trong bối cảnh thị trường đang chật vật do ảnh hưởng bởi dịch Covid-19, ngân hàng trầy trật rao bán nhiều tài sản BĐS giá rẻ nhưng người mua cũng không mặn mà.

Nợ xấu ảnh hưởng trực tiếp tới điểm xếp hạng tín dụng cá nhân hoặc không nằm trong tiêu chí được cho vay của ngân hàng.

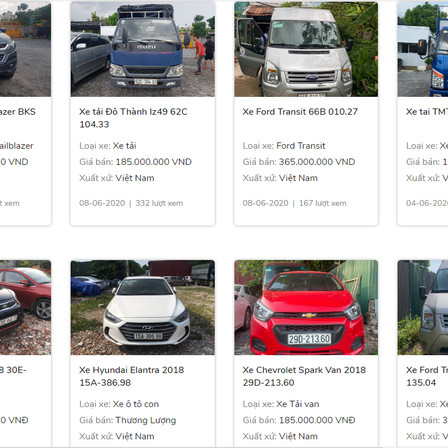

Bảng giá bán thanh lý ôtô mà ngân hàng đưa ra dù thấp hơn giá thị trường nhưng thủ tục giải quyết phức tạp, chất lượng chưa thể đảm bảo.

Nhiều ngân hàng tiếp tục thanh lý lượng lớn ô tô với giá dưới 200 triệu đồng, thậm chí chỉ từ 60 triệu đồng.

Từ đầu tháng 8, hoạt động thanh lý tài sản và nợ xấu có tài sản bảo đảm của các ngân hàng được đẩy mạnh. Các tài sản được mang ra thanh lý phổ biến là ôtô, đất nền và khách sạn.

Tín dụng tăng trưởng chậm, cho vay sản xuất kinh doanh “bí đầu ra”, các ngân hàng tập trung cho vay mua nhà, mua ô tô. Lãi suất thấp đang được tung ra, cạnh tranh giành khách.

Chủ nhân của dự án đình đám Trung tâm hội nghị tiệc cưới Crystal Palace (TP. HCM) – Tập đoàn Khải Vy vừa bị BIDV chi nhánh Phú Tài tìm đơn vị thẩm định giá để đấu giá thu hồi nợ.

Một quyết định được đưa ra cách đây 3 năm đã góp phần giúp ổn định thị trường tài chính, giúp ngành ngân hàng trụ vững, vượt qua ảnh hưởng Covid-19.

Tin mới

5 giờ trước

Mặt bằng lãi suất huy động tại các ngân hàng bước sang tháng 2 này vẫn duy trì xu hướng đi lên. Theo nhận định của các chuyên gia, đà tăng hiện nay không còn mang tính thời điểm mà đang dần trở thành một xu hướng mang tính cấu trúc của thị trường tiền tệ.

5 giờ trước

Một giả thuyết mới cho rằng khí methane từng phun trào dưới đáy biển Bermuda Triangle có thể gây ra hàng loạt vụ mất tích bí ẩn.

5 giờ trước

Đây chỉ là một trong số hàng chục nghìn nhà đầu tư mất trắng sau 1 đêm vì JWR, với tổng số tiền ước tính vượt quá 10 tỷ nhân dân tệ (khoảng 1,4 tỷ USD).

4 giờ trước

Tại thời điểm ngày 31/12/2025, tổng tài sản của Hóa chất Đức Giang đạt 19.550 tỷ đồng, tăng hơn 23% so với đầu năm. Trong đó, tiền và các khoản tiền gửi ngân hàng đạt 13.105 tỷ đồng, chiếm khoảng 67% tổng tài sản và tăng trên 20% so với đầu kỳ.

4 giờ trước

Động thái diễn ra trong bối cảnh chi phí leo thang từ chiến lược mở rộng các trung tâm dữ liệu trí tuệ nhân tạo (AI) đang gây áp lực nặng nề lên tình hình tài chính của công ty.