VDSC: Nhu cầu ngoại tệ thị trường vẫn lớn, NHNN mới bán giao ngay hơn 1,4 tỷ USD

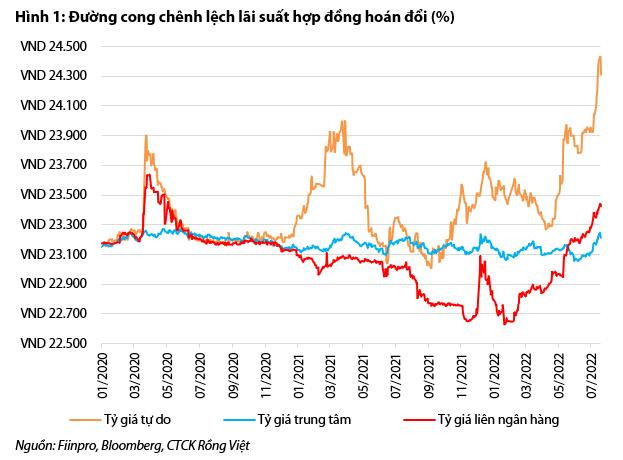

Trong báo cáo cập nhật mới phát hành, Chứng khoán Rông Việt (VDSC) cho biết nhu cầu USD duy trì trong bối cảnh thiếu hụt thanh khoản đã thúc đẩy đà tăng của tỷ giá. Theo đó, tỷ giá USD/VND tiếp tục xu hướng đi lên do đà tăng của USD trên thị trường quốc tế. Nhu cầu ổn định từ các khách hàng doanh nghiệp FDI và trong ngành xăng dầu và sắt thép kết hợp với kỳ vọng đồng USD tăng giá đã khiến tỷ giá hối đoái tăng mạnh. Kết quả là tỷ giá liên ngân hàng đôi khi tăng lên đến 23.450, vượt mức giá bán ra của NHNN là 23.400 VND/USD.

VDSC ước tính, kể từ tuần trước đến nay, các tổ chức tín dụng đã được mua hơn 1,4 tỷ USD giao ngay từ Ngân hàng Nhà nước để tạm thời đáp ứng nhu cầu đang cao. Trong đó, giá trị đăng kí mua của tuần trước ước tính khoảng 800 triệu USD. Dự kiến, tỷ giá USD/VND sẽ tiếp tục biến động mạnh. Tuy nhiên, quy mô bán USD không đồng nghĩa lượng sụt giảm tương đương ở quỹ dự trữ ngoại hối do chưa tính đến các nguồn thu USD (xuất nhập khẩu, FDI, kiều hối) và dòng USD xuyên biên giới.

Thanh khoản USD hệ thống cũng chịu tác động tương đối khi Kho bạc Nhà nước chào mua ngoại tệ từ các ngân hàng thương mại. Kể từ đầu năm 2022, Kho bạc Nhà nước đã 9 lần thông báo chào thầu mua USD với tổng giá trị chào mua giao ngay là khoảng 1,0 tỷ USD. Trong đó, lần chào mua gần nhất là ngày 19/7 với quy mô 35 triệu USD, vốn dự kiến giao dịch vào ngày 20/7/2022.

NHNN nỗ lực điều hành thanh khoản VND - USD

Trong tuần trước, NHNN tiếp tục hút thêm 45,8 nghìn tỷ đồng qua kênh tín phiếu với các kỳ hạn điều chỉnh từ 7 và 14 ngày lên 14 và 28 ngày, lãi suất lần lượt dao động từ 0,9 - 1,5%. Trong hai ngày 18 và 19/7, NHNN tiếp tục thực hiện bán hẳn tín phiếu với tổng giá trị 17 nghìn tỷ đồng, đáng chú ý kỳ hạn được thay đổi thành 56 ngày với lãi suất đấu thầu 2,3%. Điều này đồng nghĩa tăng áp lực thanh khoản VNĐ trên liên ngân hàng khi thời gian đáo hạn được kéo dài.

Số dư tiền gửi của hệ thống ngân hàng tại tài khoản Citad sụt giảm tuần trước, bình quân 250 nghìn tỷ đồng. Trái ngược với tình hình đầu năm nay khi thanh khoản VNĐ căng thẳng và số dư tiền gửi trên tài khoản Citad rơi về mức thấp hơn 200 nghìn tỷ đồng, thanh khoản VNĐ trong hệ thống vẫn tương đối dồi dào. Số dư tiền gửi của Kho bạc Nhà nước tại các ngân hàng quốc doanh khoảng 130 nghìn tỷ đồng.

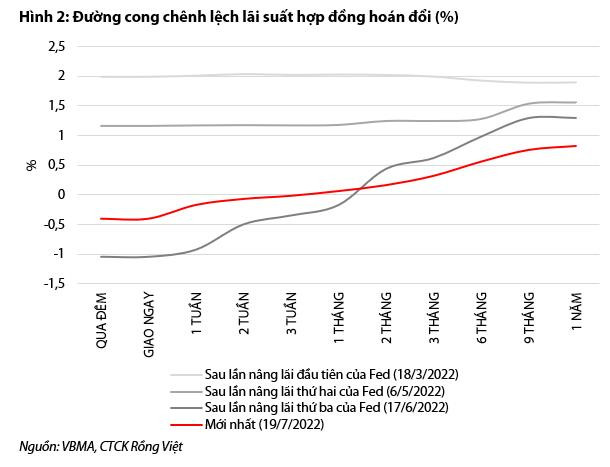

Bất chấp nỗ lực gần đây của Ngân hàng Nhà nước trong việc điều hành thanh khoản tiền đồng và hỗ trợ thanh khoản USD thông qua hoạt động thị trường mở, nguồn vốn USD trong tuần trước vẫn thiếu hụt trên thị trường, do đó cản trở tiềm năng phục hồi của chênh lệch lãi suất. Đường cong lãi suất hợp đồng hoán đổi duy trì âm ở nhiều vùng kỳ hạn ngắn, cụ thể là các kỳ hạn dưới 2 tuần.

Lãi suất VNĐ liên ngân hàng tuần qua không đổi so với ngày 30/6, ở mức 0,70 - 0,90% đối với kỳ hạn qua đêm và 1,10 - 1,40% đối với kỳ hạn 1 tuần trong khi lãi suất ở các kỳ hạn dài hơn từ 1 tháng đến 3 tháng tăng từ 0,1 đến 0,2 phần trăm.

Lãi suất USD liên ngân hàng tăng nhẹ ở tất cả các kỳ hạn, đạt 1,65 - 1,75% đối với kỳ hạn qua đêm, 1,85 - 1,95% đối với kỳ hạn một tuần, 1,90 - 2,10% đối với kỳ hạn hai tuần, 2,10 - 2,40% đối với kỳ hạn một tháng và 2,30 - 2,70% đối với kỳ hạn ba tháng tính đến ngày 14/07. Kết hợp với lãi suất VNĐ không đổi đã dẫn đến chênh lệch tỷ giá hoán đổi tăng lên so với lần cập nhật trước đó. Tại ngày 14/7, chênh lệch lãi suất kỳ hạn qua đêm nằm trong khoảng -1,0% đến -0,6%. Chênh lệch lãi suất kỳ hạn một tuần nằm trong khoảng -0,9% đến -0,5%. Chênh lệch lãi suất kỳ hạn hai tuần nằm trong khoảng -0,8% đến -0,4%. Chênh lệch lãi suất kỳ hạn một tháng nằm trong khoảng -0,6% đến -0,2%.

Trong tuần này, chênh lệch lãi suất đã thu hẹp nhờ tín phiếu kỳ hạn dài hơn.

Xem thêm

- Cập nhật thị trường tiền tệ: Tỷ giá USD giảm sâu, NHNN bơm ròng hơn 46.000 tỷ trong tuần qua

- Giá USD hôm nay 2.2.2026: Ngân hàng biến động trái chiều

- Một ngân hàng đưa lãi suất vay mua nhà lên gần 14%/năm

- Lãi suất tiền gửi tiết kiệm tháng 2/2026: Xu hướng tăng từ mặt bằng nền thấp

- Giá USD hôm nay 1.2.2026: Đi lùi ngược euro, bảng Anh

- Một NHTW gây chấn động, tăng lãi suất 100 điểm cơ bản

- Quỹ vàng lớn nhất thế giới mua gần 6 tạ vàng trong đêm giá vàng lao dốc