Chuyên gia: Cần nhìn nhận bức tranh lợi nhuận ngân hàng 2020 và 2021 một cách toàn diện, đầy đủ hơn

TS. Cấn Văn Lực và nhóm tác giả Viện Đào tạo và Nghiên cứu BIDV vừa có báo cáo phân tích về hoạt động ngân hàng năm 2020 và những dự báo cho năm 2021.

Nhóm chuyên gia cho biết, phân tích cơ cấu lợi nhuận của các ngân hàng niêm yết đã công bố Báo cáo tài chính cho thấy mặc dù thu từ lãi vẫn đóng vai trò quan trọng trong lợi nhuận ngành ngân hàng trong năm 2020 nhưng với đà đóng góp đang giảm dần. Theo đó, thu ròng phi lãi, tiết giảm chi phí hoạt động và đóng góp của các công ty con đang gia tăng mức độ quan trọng trong cơ cấu lợi nhuận của ngành.

Bức tranh lợi nhuận ngành ngân hàng năm 2020

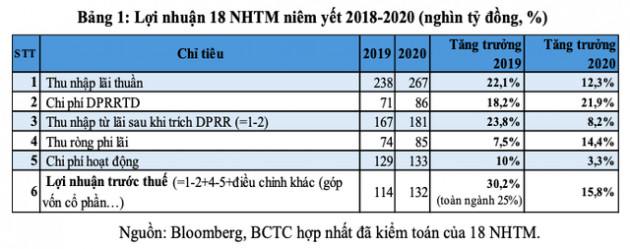

Thống kê mới nhất từ 18 ngân hàng thương mại (NHTM) niêm yết đã công bố báo cáo tài chính kiểm toán (chiếm khoảng 70% tổng tài sản hệ thống NHTM cuối năm 2020, ngoại trừ Agribank và một số ngân hàng quy mô nhỏ chưa công bố báo cáo tài chính) cho thấy tăng trưởng lợi nhuận trước thuế ngành ngân hàng năm 2020 là 15,8% (nếu cộng gộp lợi nhuận do Agribank công bố thì con số này là 13,1%). Con số này ở mức khá cao so với nhiều ngành kinh tế khác nhưng vẫn thấp hơn nhiều so với mức tăng trưởng lợi nhuận trước thuế khoảng 25% của năm 2019 và cũng một phần là do Thông tư 01 (tháng 3/2020) của NHNN cho phép cơ cấu lại nợ và giữ nguyên nhóm nợ, chưa phải trích lập dự phòng rủi ro (DPRR).

Từ Bảng 1 cho thấy cơ cấu lợi nhuận của NHTM năm 2020 đến từ 4 nguồn chính:

Một là, thu nhập từ lãi: Thu nhập từ lãi mặc dù vẫn là nguồn thu nhập chính của các ngân hàng (chiếm 75,9% tổng thu nhập trước DPRR năm 2020) nhưng mức đóng góp có xu hướng giảm. Thu nhập lãi thuần (thu lãi trừ đi chi phí lãi) năm 2020 tăng 12,3% và sau trích DPRR chỉ tăng 8,2%. Hai chỉ tiêu tăng trưởng về lãi này đều thấp hơn so với cùng kỳ và thấp hơn mức tăng lợi nhuận trước thuế trong cùng năm 2020 (15,8%).

Hai là, thu nhập từ hoạt động phi tín dụng (dịch vụ, kinh doanh ngoại tệ và thu/chi khác): thu ròng từ hoạt động phi tín dụng tăng 14,4%, khá gần với mức tăng trưởng lợi nhuận chung 15,8%. Trong năm 2020, cấu phần thu nhập này chiếm khoảng 24,1% tổng thu nhập trước trích lập DPRR và 31,9% tổng thu ròng sau khi trích lập DPRR, tăng nhẹ so với mức 23,8% và 30,7% tương ứng của năm 2019. Trong đó, thu dịch vụ ròng chiếm tới 48% và có mức tăng trưởng cao 21,3% – cao hơn mức tăng lợi nhuận trước thuế trong cùng năm. Với sự phát triển nhanh của ngân hàng số, doanh thu từ hoạt động thanh toán tăng trưởng cao (trên 20%) và chiếm tỷ trọng lớn (trên 40%) trong cấu phần thu dịch vụ của các ngân hàng trong năm 2020.

Ba là tiết giảm chi phí: chi phí hoạt động năm 2020 chỉ tăng 3,3%, thấp hơn khá nhiều so với mức tăng 10% của năm 2019, góp phần đáng kể cho việc gia tăng lợi nhuận của ngành.

Bốn là, kết quả tích cực từ hoạt động của các công ty con. Phần lớn các NHTM hiện nay đều có công ty con hoặc gián tiếp tham gia hoạt động chứng khoán (như cho vay ký quỹ, cho vay công ty chứng khoán...), bảo hiểm (như liên kết bán bảo hiểm Bancassurance…). Năm 2020, hoạt động bảo hiểm, chứng khoán đều tăng trưởng khá, trong đó doanh thu chứng khoán tăng 40% (tổng hợp từ BCTC các công ty chứng khoán), doanh thu phí bảo hiểm tăng 15% (theo Bộ Tài chính). Từ đó, hoạt động bảo hiểm, chứng khoán cũng có đóng góp khá quan trọng vào mức tăng trưởng lợi nhuận chung của các ngân hàng.

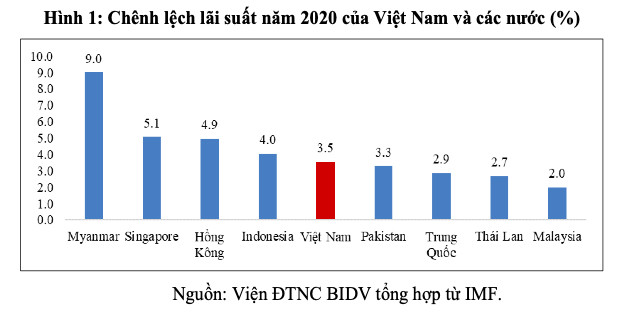

Bên cạnh đó, để đánh giá khả năng sinh lời từ hoạt động tín dụng, tỷ lệ thu nhập lãi cận biên (NIM - Net Interest Margin) thường được xem xét. NIM là phần chênh lệch giữa thu nhập lãi và chi phí lãi của ngân hàng, sau đi đã trừ đi các chi phí trích lập DPRR, chi phí dự trữ bắt buộc và chi phí quản lý…v.v. Theo đó, nếu chỉ lấy lãi suất cho vay trừ đi lãi suất huy động thì sẽ không chính xác (và NIM thường thấp hơn phần chênh lệch này).

Do không có tổ chức kinh tế hay đơn vị nghiên cứu nào đưa ra thống kê về NIM của ngành ngân hàng các nước, số liệu về chênh lệch lãi suất đầu vào và đầu ra thường được sử dụng thay thế. Số liệu thống kê cho thấy chênh lệch lãi suất của hệ thống ngân hàng Việt Nam có sự cải thiện đáng kể trong năm 2020 nhưng vẫn chưa phải ở mức cao trong khu vực. Cụ thể, theo số liệu mới nhất từ World Bank, chênh lệch lãi suất 2019 của Việt Nam ở mức 2,7% thấp hơn trung bình khu vực Đông Nam Á (3,1%) và các quốc gia có thu nhập tương đồng Việt Nam (6,7%). Bước sang 2020, theo tổng hợp từ IMF, chênh lệch lãi suất của Việt Nam có cải thiện hơn và tăng lên mức 3,5% nhưng vẫn thấp hơn so với các nước trong khu vực như Indonesia (4%) và Singapore (5,1%). Lưu ý rằng số liệu về chênh lệch lãi suất này chưa xem xét đến yếu tố chi phí, theo đó chênh lệch lãi suất của Việt Nam có thể giảm khá mạnh nếu xem xét đầy đủ yếu tố về trích lập DPRR và các chi phí hoạt động khác.

Ngoài ra, chênh lệch lãi suất của các ngân hàng Việt Nam còn được hỗ trợ đáng kể bởi tỷ lệ cho vay trung dài hạn luôn duy trì ở mức cao (cũng đồng nghĩa với rủi ro cao), chiếm khoảng 49-50% tổng dư nợ và tăng trưởng tương đương với dư nợ toàn ngành khoảng 12,6-16%/năm trong 3 năm qua. Điều này cũng cho thấy nguồn vốn trung dài hạn của nền kinh tế Việt Nam phụ thuộc khá nhiều vào vốn vay ngân hàng.

Tóm lại, tăng trưởng thu nhập ngoài tín dụng (chủ yếu là mảng dịch vụ), tiết giảm chi phí hoạt động và kết quả hoạt động của các công ty con có đóng góp ngày càng cao trong lợi nhuận ngành ngân hàng, và như vậy, mức độ đóng góp của thu nhập từ hoạt động tín dụng có xu hướng giảm trong năm 2020. Nếu trừ đi số trích lập DPRR trong điều kiện không có Thông tư 01 (2020) của NHNN, thì đóng góp của thu nhập ròng từ tín dụng có thể còn giảm khá mạnh.

Dự báo lợi nhuận ngành ngân hàng 2021

Triển vọng tích cực của kiểm soát dịch Covid-19 cùng với tiến trình sản xuất, cung ứng vaccine tại Việt Nam cũng như trên toàn cầu sẽ kéo theo sức cầu tiêu dùng và tín dụng, dịch vụ tài chính tăng lên trong năm 2021. Theo đó, tăng trưởng tín dụng toàn ngành sẽ tích cực hơn năm năm 2020 và có thể tăng khoảng 12-14%. Ngoài ra, thu dịch vụ sẽ tiếp tục tăng trưởng cao trong năm 2021 nhờ động lực đến từ dịch vụ bảo hiểm, ngân hàng số và kinh doanh trái phiếu, ngoại tệ. Bên cạnh đó, chi phí hoạt động cũng sẽ tiếp tục được kiểm soát tốt hơn nhờ đẩy mạnh chuyển đổi số, cải tiến qui trình và cơ cấu lại màng lưới, tổ chức – bộ máy. Cùng với gánh nặng trích lập DPRR không quá lớn (theo Thông tư 03 hiệu lực từ ngày 17/5/2021, lộ trình trích lập DPRR của các khoản nợ được cơ cấu lại sẽ thực hiện trong 3 năm, với năm 2021 trích 30%). Theo tính toán sơ bộ của Nhóm chuyên gia, tổng mức DPRR cần trích thêm của toàn hệ thống ngân hàng sẽ vào khoảng 40-45.000 ngàn tỷ đồng. Theo đó, lợi nhuận trước thuế ngành ngân hàng năm 2021 dự báo sẽ đạt mức tăng trưởng khả quan, khoảng 20-25% (so với mức tăng 15,8% của năm 2020).

Một số ngân hàng đã công bố lợi nhuận trước thuế quý 1/2021, với mức tăng khá cao (MSB tăng 300%, CTG tăng 150%, MBB tăng 100%, ACB tăng 61%, VCB tăng 35%... so với cùng kỳ năm 2020). Tuy nhiên, cần thận trọng với con số này với 4 lý do chính:

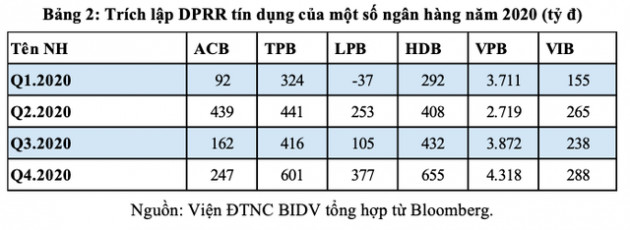

Một là, lợi nhuận quý 1 không phản ảnh đầy đủ, chính xác xu hướng lợi nhuận của cả năm do chưa trích lập đủ DPRR. Dẫn chứng số liệu lịch sử cho thấy, trích lập DPRR của các ngân hàng rất khác nhau theo quý và có xu hướng tăng vào thời điểm cuối năm.

Hai là, Thông tư 03 mới ban hành và có hiệu lực từ ngày 17/5/2021 nên nhiều ngân hàng chưa trích lập DPRR (30%) theo tinh thần của Thông tư này.

Ba là, lợi nhuận quý 1 năm nay so với nền lợi nhuận rất thấp của quý 1/2020, nên tỷ lệ tăng trưởng cao nhưng số tuyệt đối lớn hơn không nhiều.

Bốn là, nếu diễn biến dịch bệnh phức tạp và nhiều doanh nghiệp còn rất khó khăn (trong quý 1/2021, số doanh nghiệp tạm ngừng hoạt động kinh doanh là 23.837 doanh nghiệp, tăng 28,2% so với cùng kỳ năm 2020); khiến nợ xấu (gồm cả nợ nhóm 2) có thể tăng lên và như vậy, lợi nhuận các quý còn lại sẽ bị ảnh hưởng đáng kể.

Như vậy, bức tranh lợi nhuận ngành ngân hàng năm 2020 và 2021 cần nhìn nhận toàn diện, đầy đủ hơn thay vì chỉ tập trung vào hoạt động tín dụng và số liệu công bố theo quý (nhất là quý 1). Mặc dù vậy, TS. Cấn Văn Lực và nhóm tác giả Viện Đào tạo và Nghiên cứu BIDV, cho rằng, lợi nhuận ngành ngân hàng năm 2021 sẽ khả quan hơn, có thể tăng trưởng khoảng 20-25% so với năm 2020; trong đó đà tăng thu nhập từ các hoạt động phi tín dụng (đặc biệt là dịch vụ), tiết giảm chi phí và từ các công ty con sẽ tiếp tục chiếm ưu thế so với nguồn thu từ hoạt động tín dụng.

- Từ khóa:

- Lợi nhuận ngân hàng

- Nợ xấu

- Thông tư 01

- Ngành ngân hàng

- Ts. cấn văn lực và nhóm tác giả viện Đào tạo và nghiên cứu bidv

Xem thêm

- Cập nhật lợi nhuận ngân hàng cả năm 2025: Xuất hiện nhà băng lãi gấp 5 lần 2024, Vietcombank, VietinBank, BIDV và MB cùng xác lập kỷ lục mới

- Một ngân hàng dự kiến lãi hơn 7.000 tỷ trong năm 2026, tín dụng tăng 17%

- Nợ xấu Agribank thấp nhất trong 13 năm trở lại đây

- Lợi nhuận nhóm Vietcombank, VietinBank và BIDV dự kiến đạt khoảng 120.000 tỷ

- Tài sản Vietcombank tăng gần 20%, đạt 2,48 triệu tỉ đồng

- Sacombank năm 2025: Lợi nhuận ước đạt một nửa kế hoạch, nợ xấu cao quay trở lại

- Ngân hàng dồn dập đấu giá nợ xấu doanh nghiệp

Tin mới

Tin cùng chuyên mục