Thị trường thép Trung Quốc như “núi lửa” chực phun trào

Trung Quốc đang phải đối mặt với một cuộc thí nghiệm khó khăn về cam kết hạn chế ô nhiễm khí thải công nghiệp sau khi sản lượng thép tăng mạnh trong 6 tháng đầu năm, vượt xa mục tiêu giới hạn sản lượng năm nay ở mức bằng hoặc thấp hơn năm 2020, khiến cho lượng khí thải từ ngành này tiếp tục tăng lên mức cao kỷ lục mới.

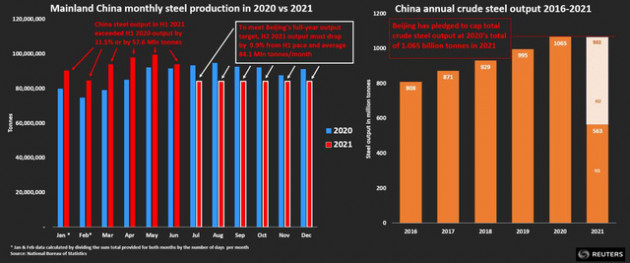

Nước này cam kết hạn chế sản lượng thép thô trong năm nay ở mức không cao hơn 1,065 tỷ tấn mà họ đã sản xuất vào năm 2020. Để đạt được mục tiêu đó, các nhà sản xuất thép sẽ phải cắt giảm sản lượng khoảng 10% trong thời gian còn lại của năm 2021 so với mức kỷ lục trong nửa đầu năm nay, theo tính toán của Reuters dựa trên dữ liệu của Cục Thống kê Quốc gia Trung Quốc.

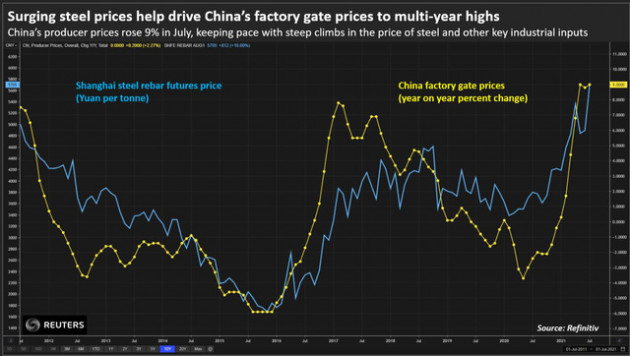

Tuy nhiên, với việc giá thép đã gần cao kỷ lục trong bối cảnh các lĩnh vực sản xuất và xây dựng bùng nổ do các chương trình kích thích, bất kỳ sự cắt giảm nguồn cung nào cũng có thể thúc đẩy lạm phát giá nguyên liệu tăng hơn nữa, khiến giá thép sản xuất tại Trung Quốc sẵn sàng trở lại mức cao nhất trong nhiều năm và buộc các nhà máy sản xuất lại phải hoạt động chậm lại, như một vòng quẩn quanh.

Các nhà phân tích cho rằng sẽ không dễ dàng để Trung Quốc cân bằng giữa mục tiêu khí phát thải và mục tiêu kinh tế, nhưng họ sẽ cố gắng giảm bớt tình trạng thiếu hụt nguồn cung cũng như kiềm chế giá tăng bằng cách đánh thuế xuất khẩu và tăng nhập khẩu.

So sánh sản lượng thép Trung Quốc hàng tháng năm 2021 so với 2020 và giai đoạn 2016-2021

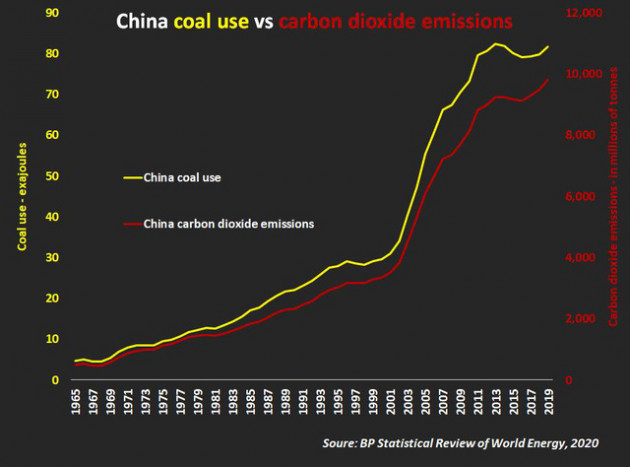

Là nước gây ô nhiễm lớn nhất thế giới, góp tới gần 31% vào tổng lượng khí thải CO2 toàn cầu (theo BP), Trung Quốc đóng một vai trò quan trọng trong việc xác định xem có thể đáp ứng các mục tiêu giảm phát thải trên toàn thế giới hay không.

Một báo cáo về khí hậu mang tính bước ngoặt được Liên hợp quốc công bố vào tuần trước cho thấy tình trạng biến đổi khí hậu đang ngày càng trở nên tồi tệ do sử dụng nhiều nhiên liệu hóa thạch đã khiến Trung Quốc phải chịu sự giám sát chặt chẽ hơn.

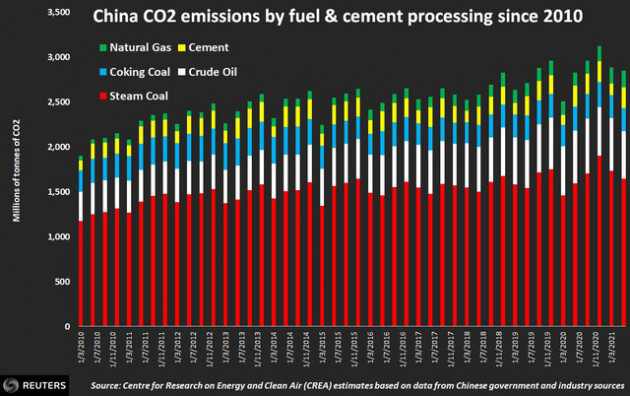

Trong khi đó, ngành thép như một "tội đồ", là ngành có nhiệm vụ lớn lao trong việc khử carbon, bởi tính chất của ngành là sử dụng lượng điện năng khổng lồ, chiếm khoảng 15% tổng lượng khí thải nhà kính của Trung Quốc.

Tương quan tiêu thụ than và khí thải dioxide carbon ở Trung Quốc

Trung Quốc có những kế hoạch đầy tham vọng về giảm thiểu ô nhiễm. Đó là: Giới hạn lượng khí thải vào năm 2030, đưa lượng khí thải của nước này trở thành trung hòa carbon vào năm 2060 và đóng cửa những công suất sản xuất tạo nhiều khói nay đã trở nên lỗi thời – trong đó có một số nhà máy thép.

Nhà sản xuất thép hàng đầu Baowu Group - cũng là tập đoàn lớn nhất thế giới - cho biết việc cắt giảm sản lượng thép hiện là "một vấn đề chính trị và không phải là thứ để mặc cả".

Nhưng sự phục hồi trong lĩnh vực sản xuất và xây dựng, được thúc đẩy bởi các biện pháp kích thích lớn với những khoản tài chính giá rẻ và sự bùng nổ hàng tiêu dùng toàn cầu, kể từ khi các biện pháp chống Covid-19 được dỡ bỏ vào năm ngoái, đã dẫn đến lượng khí thải CO2 tăng vọt.

Khí thải CO2 từ các lĩnh vực sản xuất năng lượng và xi măng từ 2010 đến nay

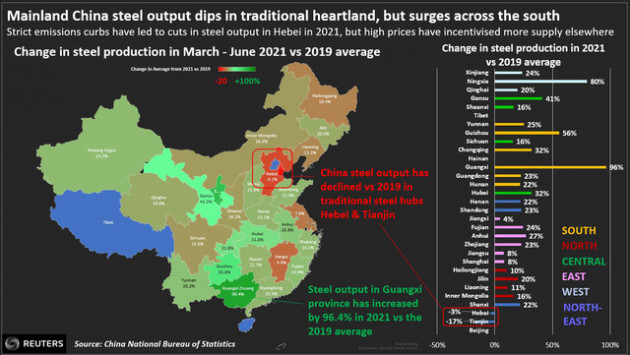

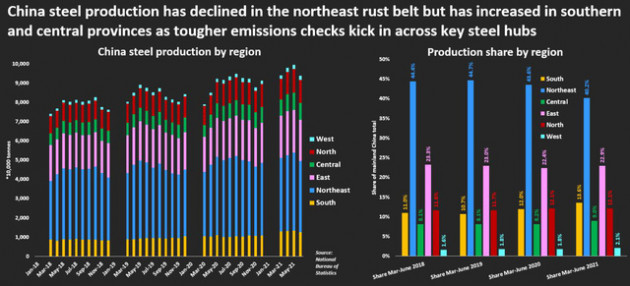

Bất chấp mục tiêu giới hạn sản lượng thép, có rất ít khu vực ở Trung Quốc đã giảm sản lượng. Trong số 31 tỉnh và khu vực của nước này, duy nhất chỉ có trung tâm thép Hà Bắc và Thiên Tân báo cáo cắt giảm công suất theo kế hoạch trong giai đoạn từ tháng 1 đến tháng 6. Trong khi đó, các khu vực sản xuất lớn thứ hai và ba, tỉnh Giang Tô và Sơn Đông, đều đã tăng sản lượng thêm lần lượt 13% và 17%.

Các nhà sản xuất thép kém uy tín hơn đều tăng sản lượng trong nửa đầu năm 2021. Khu tự trị Nam Quảng Tây đã tăng sản lượng thêm 88% lên gần 20 triệu tấn - bằng với mức sản xuất của cả nước Việt Nam trong năm 2020 (theo dữ liệu của Reuters) - do có các nhà máy mới.

Sản lượng thép giảm ở các trung tâm thép nhưng lại tăng ở khu vực miền Nam

Các tỉnh khác, bao gồm Vân Nam và Quảng Đông, cũng đã tăng sản lượng ở mức 2 con số trong 6 tháng đầu năm. Kết quả là chỉ riêng miền Nam Trung Quốc đã đủ bù đắp mức giảm sản lượng ở các trung tâm sản xuất thép chính của nước này.

Phần lớn việc di dời sản lượng thép ra khỏi miền Bắc Trung Quốc được lên kế hoạch như một phần trong kế hoạch làm sạch không khí của Bắc Kinh. Nhưng tính chất phân tán trong ngành sản xuất thép gây khó khăn cho việc theo dõi tình hình ở các khu vực xa, nhất là những nơi mà chính quyền địa phương muốn thúc đẩy kinh tế phát triển nên có nhu cầu cao đối với kim loại.

Sản lượng thép giảm ở miền Bắc nhưng lại tăng ở miền Nam

Siết chặt sản xuất

Trước thực tế lượng khí thải gia tăng đến mức báo động, Bắc Kinh tuyên bố sẽ tăng cường giám sát việc tuân thủ các quy định về cắt giảm sản lượng và cho biết họ sẽ xử lý những địa phương hoặc cơ sở sản xuất giảm lượng khí carbon theo kiểu "chiến dịch".

Các khu vực sản xuất thép lớn bao gồm Hà Bắc, Giang Tô, Sơn Đông và Phúc Kiến đã nhận được lệnh cắt giảm sản lượng trong thời gian còn lại của năm nay.

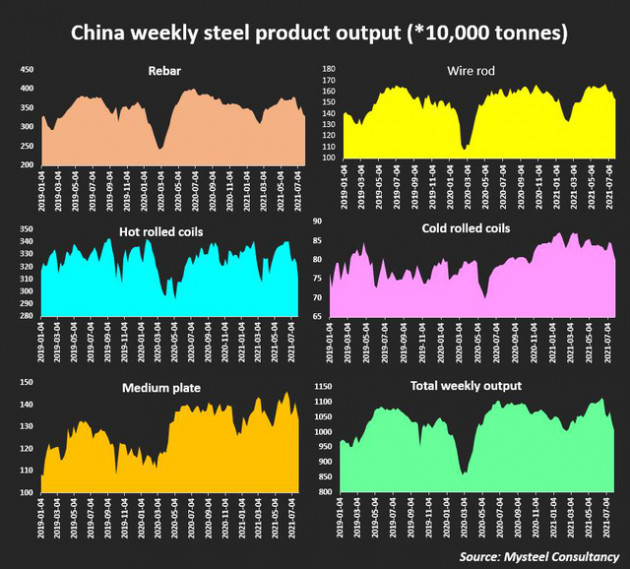

Sản lượng thép các loại hàng tuần của Trung Quốc (ĐVT: nghìn tấn)

Tuy nhiên, đối với các lĩnh vực tiêu thụ thép, sản lượng giảm đã làm dấy lên lo ngại về nguy cơ nguồn cung sẽ giảm sút vào cuối năm 2021.

Steve Xi, cố vấn cấp cao của Wood Mackenzie, cho biết: "Nếu việc cắt giảm sản lượng được thực thi nghiêm ngặt, thị trường sẽ thiếu hụt nguồn cung," và cho biết thêm rằng khối lượng xuất khẩu chắc chắn sẽ giảm trong nửa cuối năm.

Để đảm bảo đủ nguồn cung, Trung Quốc đã tăng thuế xuất khẩu thép 2 lần chỉ trong 3 tháng và xóa bỏ các chính sách hoàn thuế xuất khẩu đối với gần 170 sản phẩm thép.

Mặc dù vậy, các nhà phân tích vẫn dự đoán thị trường trong nước sẽ bị thắt chặt nguồn cung.

Tang Chuanlin, nhà phân tích của CITIC Securities cho biết: "Vẫn còn khoảng cách hơn 5% về nguồn cung thép (so với nhu cầu) trong nửa cuối năm nay".

Giá thép tăng là một trong những nguyên nhân chính đẩy giá sản xuất tại các nhà máy của Trung Quốc tăng lên cao nhất nhiều năm

Áp lực tăng giá

Với việc lợi nhuận của nhiều doanh nghiệp bị giảm sút bởi giá cao, tháng trước Bắc Kinh đã bất ngờ cắt mức quy định về dự trữ bắt buộc của các ngân hàng với mục tiêu khuyến khích họ tăng cường cho các doanh nghiệp vay để sản xuất.

Tuy nhiên, nhu cầu trên toàn cầu cũng mạnh do những hạn chế về đi lại do Covid-19 dần được dỡ bỏ. Do đó, các biện pháp kiểm soát sản lượng khắt khe của Trung Quốc có thể làm gia tăng áp lực đối với những lĩnh vực hạ nguồn tiêu dùng thép.

Zhuo Guiqiu, nhà phân tích của Jinrui Capital cho biết: "Rất có khả năng sẽ xảy ra tình trạng nguồn cung thép giảm trong 6 tháng cuối năm nay. " Và "vì vậy, (chúng tôi) dự báo tình trạng xung đột giữa nguồn cung giảm và nhu cầu phục hồi sẽ khiến giá thép tăng cao."

Tuy nhiên, cũng có ý kiến lạc quan hơn về vấn đề này. Ông Richard Lu, nhà phân tích cấp cao của công ty tư vấn hàng hóa CRU nằm trong số những người ít bi quan hơn về tác động của việc cắt giảm sản lượng thép ở Trung Quốc. Ông Lu nói: "Chúng tôi không thấy mâu thuẫn nào giữa chính sách và ý định của chính phủ", đồng thời cho biết thêm rằng tình trạng thiếu hụt sẽ không quá lớn và ngành công nghiệp có thể chứng kiến tỷ suất lợi nhuận thép tăng lên và lượng t1ồn kho giảm.

Nhưng áp lực giá do cán cân cung – cầu thiếu hụt thực sự là một nguy cơ không thể bỏ qua.

Tổng cục Thống kê Quốc gia Trung Quốc (NBS) ngày 17/8 đã nhận định giá hàng hóa toàn cầu sẽ còn tiếp tục ở mức cao trong ngắn hạn do 3 yếu tố cơ bản: (1) nền kinh tế thế giới đang phục hồi khiến nhu cầu gia tăng đối với hàng hóa; (2) nguồn cung nguyên liệu chính từ các nước sản xuất chính đang bị thắt chặt hơn do tác động tiêu cực của đại dịch Covid-19 cùng với các yếu tố khác, bao gồm giá cước phí vận tải tăng; và (3) các biện pháp nới lỏng định lượng và kích thích tài khóa ở các nền kinh tế lớn trên thế giới, sẽ khiến giá hàng hóa duy trì ở mức cao, thậm chí sẽ còn tăng hơn nữa.

Theo phát ngôn viên của NBS, Fu Linghui, Trung Quốc sẽ tiếp tục thực hiện các biện pháp để đảm bảo nguồn cung hàng hóa và giữ giá cả ổn định, nhằm hỗ trợ các doanh nghiệp nhập khẩu nhỏ và siêu nhỏ trong bối cảnh chi phí sản xuất tăng.

Tham khảo: Reuters, Metalbulletin

Xem thêm

- Chi 10.000 tỷ lập VinMetal, ông Phạm Nhật Vượng bổ sung mảnh ghép chiến lược cho chuỗi cung ứng xe điện, mở đường tăng tỷ lệ nội địa hóa cho VinFast

- Hàng trăm nghìn tấn hàng của Việt Nam liên tục đổ bộ Campuchia: Thuế xuất khẩu 0%, sản lượng nước ta đạt hơn 20 triệu tấn

- Hoà Phát nhận tin vui từ chính quyền cho dự án 85.000 tỷ đồng

- Giá thép sắp bước vào chu kỳ tăng mới, CTCK dự báo lợi nhuận toàn ngành có thể tăng trưởng 47% năm 2025

- Hàng trăm nghìn tấn hàng của Việt Nam ồ ạt tràn vào Campuchia: Thuế xuất khẩu 0%, nước ta có sản lượng hơn 15 triệu tấn

- Thị trường ngày 25/3: Giá dầu, đồng, sắt thép và cao su đồng loạt tăng, vàng quay đầu giảm

- Thị trường ngày 28/02: Dầu bật tăng, vàng thấp nhất 2 tuần, gạo thấp nhất 20 tháng